Как выбрать надёжный банк во время массового отзыва лицензий?

Изучение официальных данных, рейтингов и новостей финансового сектора помогает сформировать объективное представление о финансовой устойчивости и репутации банка, что является ключевым при выборе надежного финансового партнера.

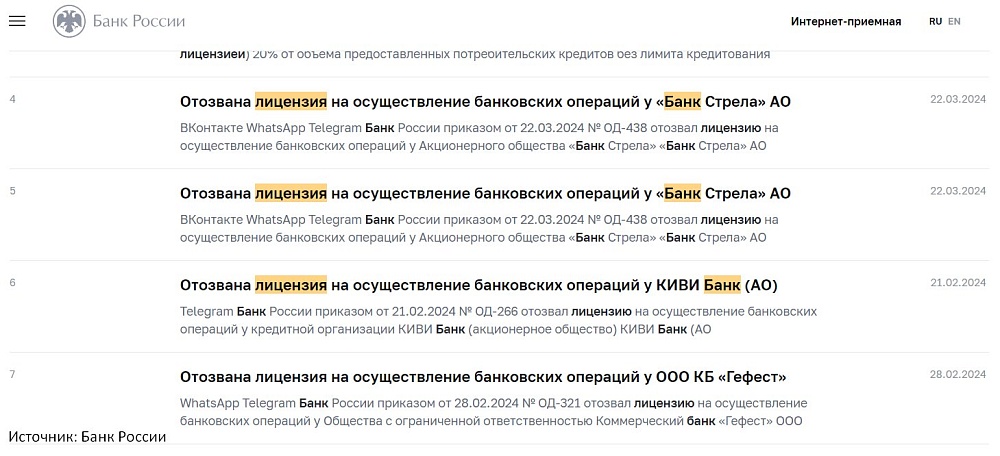

- Официальные данные. Центральный Банк России регулярно публикует рейтинги и результаты проверок, также сами банки раскрывают информацию о себе. Эти данные помогут сделать осмысленный выбор.

- Рейтинг международных и отечественных агентств. Он указывает на надежность банка: чем больше плюсов и букв «а», тем лучше. Лучше отслеживать эти показатели в динамике.

- Новости финансового сектора. Для объективного анализа можно изучить данные не только последнего месяца, но и прошлого года и ранее.

- Информация о владельцах. Конфликтные ситуации в бизнес-среде могут привести к банкротству, поэтому важно изучить репутацию тех, кто владеет и управляет банком.

- Тематические форумы и отзывы реальных клиентов помогут получить более полное представление о качестве обслуживания банка.

Как поступить, если всё же ваш банк лишился лицензии?

Если вы кредитный клиент, помните:

Ликвидация банка не освобождает от обязательств по выплате имеющегося долга. Банк имеет право требовать гасить задолженность вплоть до признания его банкротом. При этом досрочное погашение может осуществляться только при согласии клиента.

При отзыве лицензии у банка на сайте Центробанка публикуется новость об этом, после чего происходит расторжение кредитного договора. Агентство по страхованию (АСВ) принимает обязательства кредитора и размещает на своём сайте реквизиты для внесения платежей.

Важно: несмотря на то, что кредитор поменялся, сумма и процентная ставка остаются прежними. При внесении платежей сохраняйте все квитанции и чеки. Это необходимо, чтобы подтвердить выполнение ваших обязательств, если возникнет спорная ситуация.

Если вы вкладчик в банке с отозванной лицензией:

Для получения вклада нужно обратиться в АСВ, которое принимает запросы на выплату компенсаций по вкладам в случае отзыва или аннулирования лицензии.

Предельная сумма компенсации по закону составляет 1,4 миллиона рублей. Если сумма вклада выше, оставшуюся часть придется взыскивать в рамках процедуры ликвидации или банкротства банка. Для этого необходимо обратиться в АСВ с заявлением для включения требования в реестр кредиторов.

Вкладчики имеют приоритетное право на получение средств, что говорит о хороших шансах вернуть деньги. В случае валютных вкладов компенсация выплачивается в рублях по курсу Центробанка на момент отзыва лицензии.

Компенсацию возможно получить по классическим вкладам, срочным депозитам, средствам на счетах и картах, счетам индивидуальных предпринимателей, подопечных, эскроу, деньгам на счетах для расчетов по сделкам с недвижимостью в период регистрации сделки Росреестром.

Если вкладной договор предусматривает капитализацию процентов, эти проценты также подлежат страхованию, и вкладчик имеет право на их компенсацию.

Если же у вас был оформлен и вклад, и кредит.

То страховое возмещение (помним про ограничение - до 1,4 млн рублей) будет выплачено за вычетом суммы долга. Оставшуюся часть вы сможете получить после погашения кредита. Оплатить кредит средствами, лежащими на вкладе в этом же банке, не удастся, так как это запрещено законом.