Стандартная продолжительность оформления ипотеки составляет 15 лет, что считается наиболее приемлемым вариантом для домашнего бюджета, поскольку избегается излишняя переплата за дополнительное десятилетие. В классификации ипотечных займов выделяют следующие виды:

- Краткосрочное финансирование выдаётся на срок до десяти лет;

- Среднесрочные займы покрывают период от десяти до двадцати лет;

- Долгосрочные ипотеки предусмотрены на период от двадцати до тридцати лет.

Сегодняшний максимально возможный срок ипотечного кредита в России может достигать 30 лет, предложение которого исходит от нескольких крупных банков, поддерживаемых государством. Тем не менее, основная часть банковских учреждений устанавливает предел в 25 лет для ипотечных займов, с минимальным сроком в основном от 3 до 5 лет.

Например, минимальная длительность ипотечного кредита в Росбанке Дом составляет 3 года, в то время как максимальная — 25 лет.

Кредитные условия остаются стандартными, независимо от срока финансирования, будь то приобретение квартиры, дома или комнаты. От вида приобретаемой недвижимости зависят только процентная ставка и объём первоначального взноса.

Большинство банковских институтов предоставляют возможность досрочного решения ипотечной задолженности. Так, если займ изначально был оформлен на 15-20 лет, его можно погасить за 5-7 лет ранее. Вкладывать средства сверх минимально необходимых особенно выгодно в начальные годы кредитования. При этом, в рамках долгосрочных займов, например, на 25 лет, досрочное погашение становится экономически менее выгодным.

Критерии выдачи ипотечных кредитов

Срок кредитования устанавливается на основе различных факторов:

- возраст кредитополучателя,

- уровень дохода заявителя,

- тип приобретаемой собственности,

- размер первоначального взноса.

Во многих кредитных организациях России действуют возрастные пределы. Обычно заемщик должен быть не моложе 21 года на момент подписания договора и не старше 65 лет в момент окончания кредита. Пенсионеры могут рассчитывать на продление срока, при наличии обеспечения в форме недвижимости.

Критерии кредитования варьируются в зависимости от выбранной продолжительности ипотеки.

Ипотека сроком от 5 до 10 лет обеспечивает минимальные переплаты благодаря высоким ежемесячным платежам. Заемщики с достаточной финансовой подушкой или ожидаемыми доходами могут рассчитывать на утверждение такого кредита. Рекомендуется планировать досрочные выплаты для снижения долговой нагрузки, однако следует помнить о потенциальных рисках – задержки в оплате могут привести к распродаже залогового имущества.

Ипотека на 15 лет представляет оптимальный выбор для тех, кто ищет баланс между размером переплаты и ежемесячными обязательствами в рамках семейного бюджета.

Ипотека длительностью в 20 лет и больше подходит тем, кто имеет скромный, но стабильный доход. Переплата, хоть и окажется выше, защищает от финансовых рисков, связанных с неспособностью выполнить обязательства. С точки зрения финансов, предварительное погашение в таких случаях не приносит значительных выгод.

Очевидно, что параметры ипотеки напрямую зависят от финансовой и социальной ситуации заемщика. Клиенты, на начальном или заключительном этапе жизненного пути с низкими доходами, не могут надеяться на такие же благоприятные условия, как экономически устойчивые граждане среднего возраста.

Какую длительность и срок выбрать для ипотеки

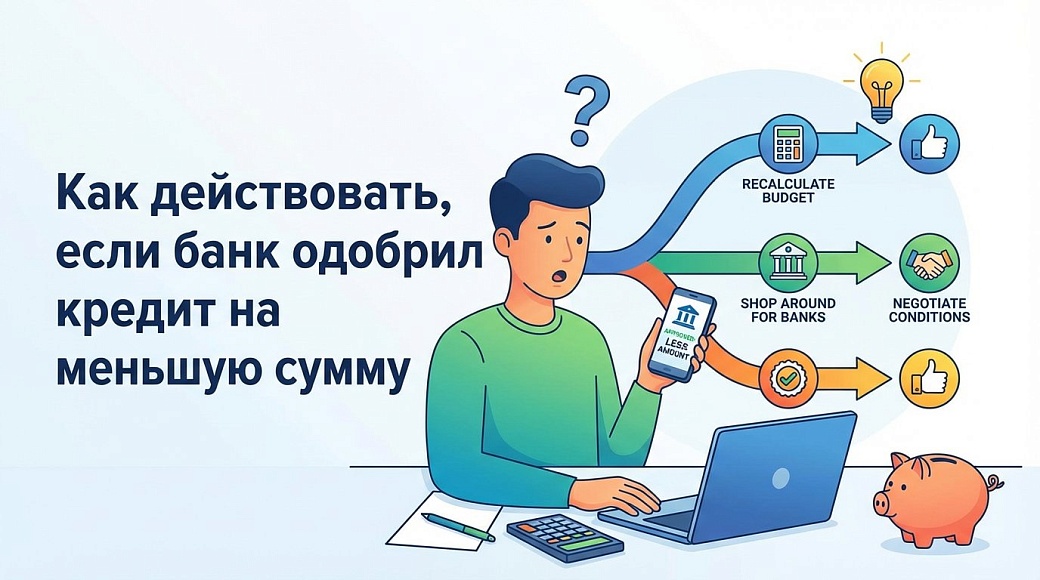

Длительность ипотечного долга значительно влияет на итоговую переплату по кредиту, уровень процентной ставки и размер ежемесячных взносов. Эксперты рекомендуют присматриваться к ипотеке средней продолжительности. Идеальным считается срок от 10 до 15 лет, что позволяет завершить выплаты без излишних финансовых издержек. Продление периода кредитования инкрементально увеличивает полную сумму переплат.

Раннее погашение долга по ипотеке способствует минимизации финансовых потерь и поддерживает высокую ликвидность купленной недвижимости. Для уменьшения экономической нагрузки желательно осуществлять досрочные взносы на регулярной основе.

Важно помнить о возможности рефинансирования вашего ипотечного кредита в текущем банке или альтернативном кредитном учреждении под более выгодные условия. В процессе заключения нового договора может быть произведена корректировка срока кредитных обязательств.

При выборе ипотечного кредита основополагающим является адекватная оценка своих финансовых возможностей через призму кредитора. Период кредитования зависит от степени доверия банка. Проектируйте ваш семейный бюджет с учетом необходимости ежемесячных платежей на протяжении ближайших 15 лет. По возможности стоит увеличивать сумму взносов в начале срока погашения ипотеки. Не забывайте уточнить у банка достижимость рефинансирования в будущем.