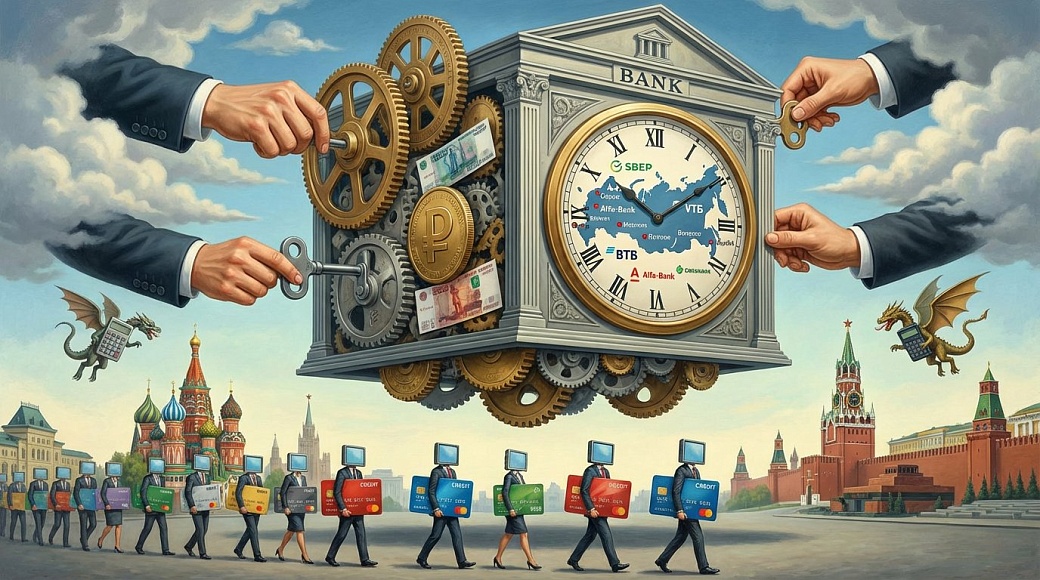

С 2025 года финансовый ландшафт России может кардинально измениться — страна рискует остаться без поддержки международных платежных гигантов Visa и Mastercard. Это не просто гипотетический сценарий, а реальная перспектива, заставляющая пересмотреть привычные модели управления личными и корпоративными финансами. Для миллионов россиян эти карты стали символом надежности и глобальной финансовой интеграции. Однако геополитическая реальность диктует новые правила. В этой статье мы не только детально разберем потенциальные последствия этого масштабного события, но и предложим вам пошаговый план адаптации. Мы исследуем все доступные альтернативы картам, от отечественной системы «Мир» до электронных кошельков и смелых криптовалютных решений, и дадим практические советы пользователям, как сохранить финансовую стабильность и непрерывность платежей в условиях грядущих перемен.

Потенциальные последствия прекращения поддержки Visa и Mastercard для экономики и населения

Полное прекращение работы международных карт Visa и Mastercard на территории России с 2025 года — это системный шок, который затронет как рядовых граждан, так и крупнейшие корпорации. По данным ЦБ РФ, на конец 2023 года в стране было эмитировано более 250 млн банковских карт, значительная часть которых — это карты международных платежных систем. Их вывод из оборота создаст волновой эффект.

1. Влияние на потребителей: сужение финансовых горизонтов

- Онлайн-шопинг: Покупки в зарубежных интернет-магазинах (Amazon, eBay) станут крайне затруднительными или вовсе невозможными. Платежи за подписки (Netflix, Spotify), программное обеспечение и услуги хостинга потребуют поиска обходных путей.

- Путешествия: Использование карт для бронирования отелей, аренды автомобилей и оплаты услуг за границей окажется под вопросом. Это вернет туристов к необходимости использования наличной валюты и дорожных чеков, что менее безопасно и удобно.

- Долгосрочные финансовые планы: Кредитные карты с льготным периодом, накопление миль и кешбэк-программы, привязанные к Visa и Mastercard, могут быть полностью пересмотрены или упразднены.

2. Риски для бизнеса: операционные и репутационные потери

- Международные расчеты: Компании, импортирующие сырье или товары, столкнутся с блокировкой основных каналов оплаты. Это может привести к срыву контрактов и потере партнеров.

- IT-сектор и фриланс: Отрасли, тесно интегрированные в глобальную экономику (разработка ПО, дизайн, консалтинг), потеряют удобные инструменты для получения оплаты от иностранных заказчиков.

- Туристический бизнес: Отели, авиакомпании и туроператоры, ориентированные на inbound-туризм, не смогут принимать оплату от большинства иностранных гостей.

⚠️ Предупреждение: Резкий и плохо управляемый переход может спровоцировать краткосрочную финансовую нестабильность, вызвать ажиотажный спрос на наличность и подорвать доверие населения к банковской системе в целом. Ключевая задача регулятора и финансовых институтов — сделать этот процесс максимально плавным и предсказуемым.

Альтернативные платежные системы в России: обзор рынка после 2025 года

Уход Visa и Mastercard откроет дорогу для укрепления позиций отечественных и альтернативных платежных систем. Российский финансовый рынок не останется в вакууме, и у потребителей уже сейчас есть выбор.

- Национальная платежная система «Мир»: Это флагманская альтернатива картам международных систем. По состоянию на середину 2024 года, картой «Мир» можно рассчитаться в 98% торговых точек внутри страны, принимающих карты. Система активно развивает кобейджинговые проекты (совместные карты с иностранными системами, например, с JCB), что позволяет использовать ее за рубежом в ограниченном числе стран.

- Электронные кошельки: Сервисы вроде ЮMoney (бывшие Яндекс.Деньги), QIWI и VK Pay предлагают гибкие решения для повседневных расчетов. Они интегрированы в крупнейшие маркетплейсы (Ozon, Wildberries), сервисы такси и доставки еды. Их доля на рынке онлайн-платежей стабильно растет.

- Криптовалютные решения: Несмотря на неоднозначный регуляторный статус, криптовалюты (Bitcoin, Ethereum, USDT) рассматриваются частью населения и бизнеса как запасной вариант для международных расчетов. Их использование позволяет обойти традиционные финансовые ограничения, но сопряжено с высокой волатильностью и юридическими рисками.

📊 Статистика: Согласно исследованию НАФИ, доля россиян, использующих для основных расчетов карту «Мир», выросла с 15% в 2022 году до 34% в 2024-м. Доля электронных кошельков в структуре онлайн-платежей превысила 25%.

Электронные кошельки как полноценная замена банковским картам: инструкция по применению

Электронные кошельки — это не просто инструмент для мелких онлайн-покупок, а мощные финансовые экосистемы, способные взять на себя большинство функций привычных банковских карт.

1. Ведущие игроки российского рынка:

- ЮMoney: Предлагает полный спектр услуг: выпуск виртуальной и пластиковой карты для оплаты в магазинах, денежные переводы, оплата ЖКХ, штрафов, налогов и инвестиции через партнерские брокерские счета.

- QIWI: Сохраняет сильные позиции благодаря разветвленной сети терминалов для пополнения счета наличными. Удобен для быстрых платежей без привязки к банковскому счету.

- VK Pay: Интегрирован в экосистему VK, что делает его крайне удобным для платежей внутри социальной сети, оплаты билетов в кино, заказа еды и трансферов.

2. Безопасность транзакций: не уступает банкам

Современные электронные кошельки используют те же технологии защиты, что и крупные банки: SSL-шифрование данных, двухфакторная аутентификация (по SMS и через приложение), биометрическая идентификация (отпечаток пальца, Face ID). Агентство по страхованию вкладов (АСВ) не страхует средства на электронных кошельках, однако крупные сервисы участвуют в системе страхования вкладов через партнерские банки.

3. Пошаговая инструкция по переходу на электронный кошелек:

- Выбор и регистрация: Скачайте официальное приложение выбранного кошелька (ЮMoney, QIWI) и зарегистрируйтесь, указав номер телефона.

- Верификация: Для снятия лимитов и получения доступа ко всем функциям пройдите полную идентификацию. Обычно для этого требуется указать паспортные данные и ИНН.

- Пополнение и привязка: Пополните кошелек через банковскую карту, переводом с расчетного счета или через терминал QIWI.

- Настройка платежей: Воспользуйтесь функцией «Автоплатеж» для регулярных платежей (интернет, мобильная связь) и добавьте кошелек в качестве основного способа оплаты в любимых онлайн-магазинах.

✅ Совет: Для максимальной безопасности активируйте двухфакторную аутентификацию и никому не сообщайте коды из SMS. Используйте кошелек только на личных, защищенных устройствах.

Криптовалюты как платежное решение: возможности и подводные камни

В контексте будущего без Visa и Mastercard криптовалютные решения часто преподносятся как панацея. Однако их использование в повседневных расчетах сопряжено с рядом специфических рисков и особенностей.

1. Обзор криптовалют для платежей:

- Стейблкоины (USDT, USDC): Криптовалюты, привязанные к курсу доллара США. Наиболее пригодны для расчетов из-за низкой волатильности.

- Биткоин (BTC) и Эфириум (ETH): Из-за значительных колебаний курса менее удобны для регулярных платежей, но могут использоваться как спекулятивный актив или средство сбережения.

2. Преимущества для международных расчетов:

- Отсутствие географических границ: Переводы между кошельками в любой точке мира происходят за минуты или часы.

- Относительно низкие комиссии: Особенно выгодно при крупных международных транзакциях по сравнению с банковскими переводами.

- Децентрализация: Платежная сеть не контролируется ни одним государством или компанией, что делает ее устойчивой к политическим санкциям.

3. Критически важные риски:

- Волатильность: Курс криптовалют может drastically измениться в течение нескольких часов, что делает невыгодными расчеты за товары и услуги.

- Регуляторная неопределенность: В России до сих пор не принят окончательный закон, четко регулирующий обращение криптовалют. Есть риски ужесточения контроля или полного запрета.

- Безопасность: Потеря приватного ключа доступа к кошельку означает безвозвратную утерю средств. Высокий уровень мошенничества и хакерских атак на биржи и кошельки.

💡 Пример: Если вы freelance-разработчик и получаете оплату в USDT от зарубежного заказчика, вы можете быстро конвертировать стейблкоин в рубли на одной из лицензированных ЦБ РФ бирж (например, через «Сбербанк» или «Альфа-Банк», если они предоставляют такой шлюз) и вывести деньги на счет в российской валюте.

Мнения экспертов: каким будет будущее платежных технологий в России

Чтобы составить объективную картину, мы собрали мнения ключевых игроков финансового рынка. Интервью с экспертами показывают, что, несмотря на вызовы, у российского финтеха есть значительный потенциал для роста.

«Уход Visa и Mastercard — это, безусловно, болезненный процесс. Однако он стимулирует развитие собственных технологий. Мы уже видим, как платежные системы вроде «Мир» активно инвестируют в развитие NFC-платежей, QR-кодов и технологии Pay-by-Link. В перспективе 5-7 лет мы можем увидеть появление полностью бескарточной экосистемы на основе биометрии или токенов в смартфонах».

Алексей Сидоров, финансовый аналитик

«Главная задача на переходный период — обеспечить бесперебойность расчетов для граждан и бизнеса. Банки уже активно выпускают карты «Мир» и интегрируют ее во все свои сервисы. Параллельно мы наблюдаем взрывной рост популярности мгновенных платежей от ЦБ РФ (СБП), которые по факту являются прямой альтернативой картам для P2P-переводов и онлайн-платежей».

Мария Иванова, представитель Ассоциации российских банков

Прогнозы на будущее от экспертов:

- Доминирование системы «Мир» на внутреннем рынке с расширением ее географии за счет партнерств.

- Рост доли Системы быстрых платежей (СБП) как основного инструмента для переводов и онлайн-шопинга.

- Появление и легализация цифрового рубля, который может стать новым стандартом для расчетов.

- Нишевое использование криптовалютных решений для специфических задач международного бизнеса.

Защита и безопасность платежей в условиях перехода на новые системы

Смена платежных инфраструктур — благодатная почва для мошенников. В новых условиях вопросы безопасности платежей выходят на первый план.

1. Актуальные угрозы:

- Фишинг: Мошенники рассылают письма и SMS с требованием «срочно перенести данные карты» в новую систему, используя панику вокруг ухода Visa и Mastercard.

- Фейковые приложения: Создание поддельных приложений банков и электронных кошельков для кражи логинов и паролей.

- Социальная инженерия: Звонки от лже-сотрудников банка с предложением «заблокировать счет» в старой системе и требованиями сообщить конфиденциальные данные.

2. Исчерпывающие советы по безопасности:

- Используйте сложные уникальные пароли для каждого банковского приложения и кошелька.

- Обязательно активируйте двухфакторную аутентификацию везде, где это возможно.

- Устанавливайте приложения только из официальных магазинов (App Store, Google Play, RuStore) и проверяйте разработчика.

- Никогда и никому не сообщайте CVV-код карты, пароли из SMS и коды из банковских приложений. Настоящий сотрудник банка их никогда не спросит.

- Регулярно обновляйте операционные системы и приложения.

3. Роль регуляции платежей: Банк России и Роскомнадзор ужесточают контроль за финансовыми операциями и блокируют фишинговые сайты. Законодательно вводится понятие «биометрических данных», что усилит защиту дистанционного обслуживания. Однако конечная ответственность за сохранность своих средств лежит на самом пользователе.

Как адаптироваться к финансовым изменениям: пошаговый план для каждого

Чтобы минимизировать стресс от грядущих перемен, начинать действовать нужно уже сейчас. Предлагаем вам четкий и выполнимый план действий.

Ваш план действий из 5 шагов:

- Проведите инвентаризацию финансовых инструментов. Составьте список всех ваших карт Visa и Mastercard (дебетовых и кредитных), определите, для каких целей вы их используете (внутренние расчеты, онлайн-покупки в России/за рубежом, поездки).

- Оформите и протестируйте альтернативы. Обратитесь в ваш банк за выпуском карты «Мир». Зарегистрируйте один или два электронных кошелька (например, ЮMoney и VK Pay). Попробуйте оплатить с их помощью небольшой повседневный платеж (кофе, такси).

- Обеспечьте безопасность. Настройте двухфакторную аутентификацию на всех новых инструментах, установите лимиты на операции в приложениях банков и кошельков.

- Освойте Систему быстрых платежей (СБП). Привяжите ваш номер телефона к счету карты «Мир» и попробуйте получить или отправить перевод через СБП. Это самый быстрый и часто бесплатный способ P2P-расчетов.

- Будьте в курсе. Подпишитесь на официальные каналы вашего банка и следите за новостями от ЦБ РФ. Это поможет вам получать информацию из первых рук и не поддаваться панике.

✅ Совет: Для сохранения доступа к международным онлайн-покупкам рассмотрите возможность использования виртуальных карт от электронных кошельков (если они будут работать с зарубежными мерчантами) или многовалютных счетов в банках-нерезидентах, если у вас есть такая возможность.

Роль регуляции платежей в формировании новой финансовой экосистемы

Государство играет ключевую роль в управлении процессом перехода. Регуляция платежей призвана обеспечить стабильность, безопасность и технологическую независимость.

1. Ключевые законодательные инициативы:

- Закон о НПС (Национальной платежной системе): Стал основой для создания и развития системы «Мир».

- Закон о ЦФА (цифровых финансовых активах) и цифровом рубле: Закладывает правовой фундамент для внедрения новой формы денег — цифрового рубля, эмитентом которого будет Банк России.

- Развитие СБП: Регулятор стимулирует банки к подключению к системе и обязывает их предоставлять сервис бесплатно для населения.

2. Влияние регуляции на развитие платежных систем:

Жесткий контроль со стороны ЦБ РФ приводит к повышению надежности систем. Все операторы проходят обязательную сертификацию, а их деятельность строго лицензируется. С одной стороны, это гарантирует защиту прав потребителей, с другой — может замедлять внедрение действительно инновационных, но рискованных решений, таких как некоторые криптовалютные решения.

Переход на альтернативы: детальные советы пользователям для минимизации стресса

Переход на новые платежные системы должен быть постепенным и осознанным. Вот развернутые рекомендации, как сделать это максимально комфортно.

1. Подробные советы по переходу:

- Начните с малого. Не переводите все свои средства на карту «Мир» или в электронный кошелек сразу. Пользуйтесь параллельно старыми и новыми инструментами, постепенно увеличивая долю последних.

- Изучите тарифы. Внимательно прочтите условия обслуживания карты «Мир» и электронных кошельков. Обратите внимание на комиссии за снятие наличных, переводы на счета в других банках и платежи за границей.

- Сохраняйте финансовую гигиену. Регулярно проверяйте выписки по новым счетам и кошелькам через мобильное приложение, чтобы оперативно заметить подозрительные операции.

- Настройте автоплатежи. Перенесите регулярные платежи (за интернет, мобильную связь, подписки) на новую карту или кошелек, чтобы не пропустить сроки оплаты.

2. Минимизация рисков:

- Проверяйте лицензии. Убедитесь, что ваш электронный кошелек работает на основе лицензии ЦБ РФ на осуществление банковских операций или через партнерский банк.

- Диверсифицируйте инструменты. Не храните все деньги в одной системе. Разделите средства между картой «Мир», одним-двумя проверенными электронными кошельками и, возможно, наличными.

Сравнение альтернативных платежных систем: что выбрать в 2025 году?

Чтобы помочь вам с выбором, мы подготовили детальную сравнительную таблицу по ключевым параметрам.

| Параметр | Карта «Мир» | Электронные кошельки (ЮMoney, QIWI) | Система быстрых платежей (СБП) | Криптовалюты (USDT) |

|---|---|---|---|---|

| Основное назначение | Оплата в магазинах, онлайн-платежи в РФ, снятие наличных | Онлайн-платежи, переводы, оплата услуг, инвестиции | Мгновенные переводы по номеру телефона, QR-платежи | Международные переводы, спекуляции, сбережения |

| Комиссии | Низкие (как у российской карты) | 0-2% за платежи, комиссия за вывод | Бесплатно для переводов физлицам | Переменные (сетевые комиссии + комиссия биржи) |

| Безопасность | Высокая (3-D Secure, СМС-оповещения) | Высокая (2FA, биометрия) | Высокая (требует подтверждения в приложении банка) | Высокая (при хранении в холодном кошельке) / Низкая (на биржах) |

| География использования | РФ, ограниченно – Турция, Вьетнам, СНГ | В основном РФ | Только РФ | Глобальная |

| Страхование средств | Да (АСВ, до 1,4 млн ₽) | Частично (через банки-партнеры) | Да (средства хранятся на счете в банке, АСВ) | Нет |

| Простота использования | Очень высокая (привычный пластик) | Высокая (приложение на телефоне) | Очень высокая (перевод по номеру телефона) | Низкая (требует технических знаний) |

Влияние прекращения поддержки на малый и средний бизнес: стратегии выживания

Для малого и среднего бизнеса (МСБ) уход Visa и Mastercard — это не просто неудобство, а прямой удар по операционной деятельности и выручке.

1. Реакция бизнеса и примеры адаптации:

- Онлайн-ритейл: Магазины активно подключают прием карт «Мир», электронных кошельков и СБП через агрегаторы (ЮKassa, Robokassa, PayAnyWay). Многие внедряют рассрочку и кредитование через Тинькофф и Сбербанк, которые работают через внутренние системы.

- Сфера услуг (кафе, салоны): Устанавливаются POS-терминалы, поддерживающие «Мир», и печатаются QR-коды для оплаты через СБП. Это снижает комиссионные издержки.

- Экспортеры и импортеры: Компании переходят на расчеты через аккредитивы или прямыми банковскими переводами в юанях или рублях с партнерами из дружественных стран. Некоторые тестируют криптовалютные решения для расчетов с контрагентами.

2. Поддержка от государства:

- Субсидии: Региональные и федеральные программы могут компенсировать часть затрат МСБ на переоборудование и подключение к новым платежным системам.

- Налоговые каникулы: Возможность введения временных льгот для бизнеса, наиболее пострадавшего в переходный период.

- Информационная поддержка: Разъяснительная работа через Торгово-промышленную палату и региональные центры «Мой бизнес».

📌 Важно: Бизнесу следует проактивно информировать своих клиентов о новых способах оплаты, размещая соответствующие стикеры на витринах и информацию на сайте. Это поможет сохранить лояльность клиентов и минимизировать потери выручки.

Заключение: Будущее наступает — будьте готовы

Подводя итоги, можно с уверенностью сказать, что потенциальное прекращение поддержки карт Visa и Mastercard в России с 2025 года — это серьезный вызов, но не катастрофа. Это мощный стимул для развития собственных финансовых технологий и укрепления национального суверенитета в сфере платежей. Ключевые выводы, которые следует сделать уже сегодня:

- Российская финансовая система готовит достойные альтернативы: карта «Мир», СБП и электронные кошельки покрывают более 90% потребностей рядового пользователя внутри страны.

- Безопасность платежей остается приоритетом, и новые системы соответствуют высоким стандартам защиты.

- Международные расчеты потребуют креативного подхода, где возможными инструментами станут криптовалюты, прямые банковские переводы в альтернативных валютах и кобейджинговые карты.

Ваши действия: Не ждите 2025 года. Начните адаптироваться уже сейчас. Оформите карту «Мир», установите пару электронных кошельков и протестируйте СБП. Инвестируйте время в свою финансовую грамотность, следите за обновлениями от вашего банка и официальными заявлениями ЦБ РФ.

Будущее без Visa и Mastercard — это неизбежная реальность, к которой можно и нужно подготовиться. Грамотное использование доступных инструментов позволит вам не только сохранить текущий уровень финансового комфорта, но и открыть для себя новые, возможно, даже более удобные возможности. Оставайтесь с нами, чтобы всегда быть в курсе самых актуальных финансовых новостей и трендов.