Отказ в кредите при идеальной кредитной истории

Давайте проанализируем основания для отказа в кредите, даже если ваша кредитная история безупречна. Существует ряд факторов, которые банки учитывают при анализе кредитных заявок. Рекомендуем тщательно изучить критерии, принимаемые во внимание финансовыми организациями, ведь все они используют аналогичный подход к оценке потенциальных заемщиков.

Оценка финансовой устойчивости заемщика

Неоспоримо, положительный кредитный фон значительно упрощает процесс одобрения займа в банке. Заемщики с отличной кредитной историей обычно обладают преимуществами, такими как возможность получения более высоких кредитных лимитов и более низких процентных ставок. Тем не менее, существуют и другие важные факторы, принимаемые во внимание при оценке кандидата, где ключевым является его способность к своевременной оплате задолженности.

Финансовые учреждения детально скрупулезно оценивают доходы и расходы претендентов на кредит. Наличие безукоризненной кредитной репутации не гарантирует положительное решение, если ваше финансовое состояние характеризуется неудовлетворительным балансом между поступлениями и платежами.

В список основных расходов обычно входят:

- платежи по алиментам;

- существующие долговые обязательства;

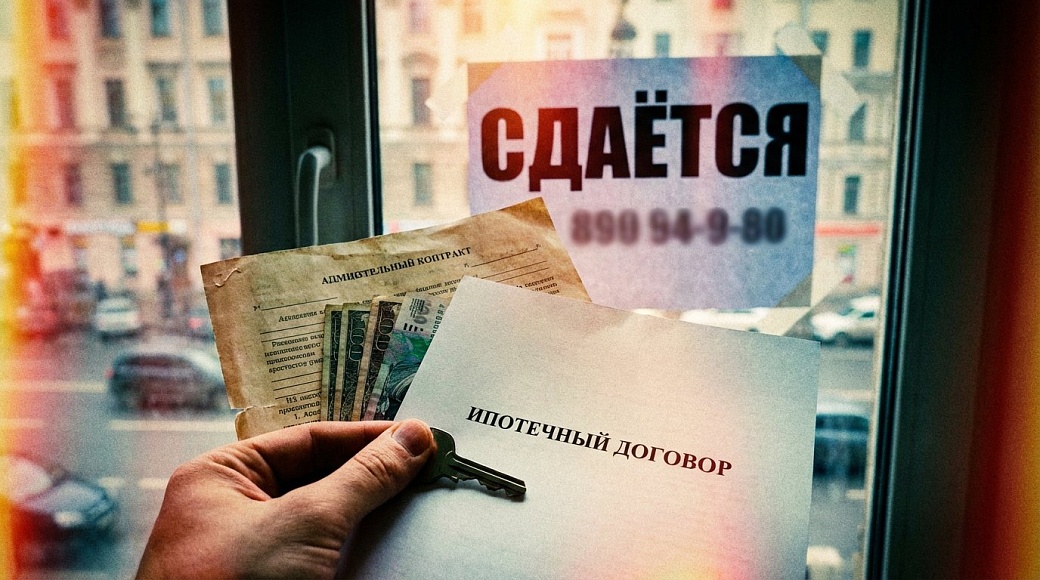

- оплата аренды жилого пространства;

- другие постоянные финансовые отчисления.

Если у заемщика активна кредитная карта, банк анализирует ситуацию предполагая, что кредитный лимит может быть полностью использован, и оценивает возможность заемщика справиться с платежами.

Чем ниже платежеспособность и меньше оставшихся средств после выполнения всех обязательств, тем слабее вероятность одобрения кредитной заявки. Принцип рассуждения банка здесь прозаичен: повышается риск, что заемщик окажется не в состоянии обслуживать займ ввиду дефицита средств, что может случиться с любым, вне зависимости от его прежней кредитной активности.

Личностный конфликт с менеджером

Не стоит обольщаться мыслью, что идеальная кредитная репутация автоматически ведет к утверждению кредита, ведь многое зависит от взаимного восприятия клиента и кредитного специалиста. Оценивание кредитной способности начинается еще с первой личной встречи.

Крайне важно, какое первое впечатление вы создаете при посещении банка: ваше демонстрируемое поведение, стиль коммуникации и даже внешний облик. Если клиент оставляет неблагоприятное впечатление, кредитный менеджер может отразить это в документах, что может стать причиной отказа, даже если кредитная история безупречна.

Вероятные факторы отказа:

- посещение банковского учреждения в нетрезвом состоянии;

- невежливое обращение к работнику банка;

- неопрятный внешний вид, который не соответствует представлениям о должном облике заёмщика;

- подозрения в несоответствии представленных документов действительности.

Документация с видимыми повреждениями, следами загрязнений, разорванными листами или неуместными записями будет немедленно отклонена как непригодная.

Следовательно, визит в банк для подачи заявления или в ходе подтверждения онлайн-заявки требует тщательной подготовки с учетом вашего облика и общительности. При соблюдении этих правил и при наличии благоприятной кредитной истории другие преграды для получения кредита отсутствуют.

Небольшие займы при внушительных доходах

В сфере банковского дела существует прямая зависимость между размером займа и величиной получаемых банком процентных доходов: больше кредит — больше прибыли. Тем не менее, микрокредиты не всегда оказываются рентабельными для финансовых институтов, особенно когда заёмщики характеризуются невысокой платёжеспособностью или ограниченными финансовыми возможностями.

В отличие от этого, среди клиентов банка могут быть лица с высокими доходами, которые подают заявки на относительно мелкие суммы. Например, имея ежемесячный доход в сто тысяч рублей, они могут запросить займ всего лишь на двадцать тысяч. Такие заемщики часто возвращают деньги в банк значительно раньше обусловленного срока, преимущественно в течение первых пары месяцев.

В итоге, финансовое учреждение теряет потенциальную прибыль, а расходы на обработку и обслуживание таких кредитов, включая заработные платы работников и другие операционные издержки, делают данные операции убыточными. По этой причине кредиторы иногда отказывают в микрозаймах клиентам с высоким доходом из-за их низкой экономической эффективности.

Воздействие текущих задолженностей

Наявность у заемщика иных неликвидированных долгов зачастую выступает ключевым фактором, обуславливающим негативное решение по кредиту, даже если человек характеризуется безукоризненным кредитным рейтингом. Эти дополнительные экономические обязательства могут сигнализировать кредитору о потенциальных опасностях:

- возможном отсутствии жесткой денежной дисциплины у потенциального дебитора, что может повлиять на исполнение обязательств по новому кредитному соглашению, несмотря на стабильное текущее кредитное положение;

- экономические затруднения, которые могут оставаться незамеченными на фоне все еще неповрежденной кредитной репутации.

Для выявления других обязательств кредитные организации могут обращаться к различным информационным системам. Так, данные о неоплаченных штрафах могут быть получены из регистров ГИБДД. Ещё одним важным источником является открытый для публичного доступа реестр исполнительных производств. Если в этом реестре имеются сведения о задолженностях по алиментам, налогам, коммунальным оплатам и другим видам долгов перед физическими и юридическими лицами, возможности получения кредита значительно уменьшаются. В такой ситуации даже превосходная кредитная история не сможет гарантировать успешное одобрение кредита.

Методы обнаружения фальсификации данных

Раскрытие фальсификации в анкетных данных кандидата на получение кредита приводит к автоматическому отказу. Подобное обманчивое действие свидетельствует о преднамеренном утаивании истинной информации, что делает заявителя неприемлемым для кредитных установлений. Чаще всего, заемщики искажают факты о своей профессиональной деятельности, стаже работы и объеме заработка при обращении за кредитами, не требующими доказательства дохода.

Финансовые учреждения проявляют изысканную тщательность при анализе представленной кандидатами информации. Применяется система кредитного скоринга, настроенная на выявление нестыковок. Анализируется уровень заработных плат по различным профессиям, осуществляется проверка подлинности указанных мест работы, ведется активный мониторинг социальных профилей заявителя. Волею ручной обрабоки заявок вероятность обнаружения мошенничества резко увеличивается.

В рамках оценивания платежеспособности заемщика банки часто совершают обзвон лиц, указанных в анкете как контактные. Расхождения между данными, представленными заемщиком, и сведениями от данных лиц воспринимаются как попытки дезинформации и обхода банковских процедур.

Признаки мошенничества

Наличие даже не подтвержденных подозрений в мошенничестве может стать основанием для отказа в кредитовании. Финансовые учреждения избегают любых рисков, а ответственность кредитного менеджера заключается в выявлении и фиксации потенциальных угроз в процессе заполнения заявки.

Основные признаки, вызывающие подозрения:

- несоответствие данных, например, адрес проживания или данные о детях;

- сопровождение клиента посторонними лицами, заинтересованными в оформлении кредита;

- информация о том, что кредит оформляется не на себя, что вызывает сомнения и неодобрение;

- различие подписей в заявлении и паспорте;

- несоответствие фотографии в паспорте лицу заявителя;

- обнаружение подделки личных данных.

При возникновении признаков мошенничества, менеджер производит стандартное анкетирование с введением специфического кода отказа. Это приводит к отказу в предоставлении кредита, хотя для клиента вся процедура кажется обычной.

Возможно, кредитный профиль несовершенен?

Бывает, что человек уверяется в идеальности своей кредитной деятельности, учитывая свою пунктуальность в платежах. Однако на практике его кредитный профиль может выглядеть не так радужно. Часто причинами этого служат банальные ошибки или недосмотры.

Кредитные организации регулярно отправляют информацию в бюро кредитных историй (БКИ) о выдаче, погашении и текущем состоянии кредитов. Иногда, данные, передаваемые в БКИ, оказываются ошибочными. Например, могут быть указаны несуществующие задержки в платежах.

Если вам отказали в предоставлении кредита и вы не понимаете причин отказа, целесообразно заказать выписку своей кредитной истории. Детальная информация о способах доступа к вашим финансовым данным доступна в статье — Как узнать и проверить свою кредитную историю.

При нахождении в документации неточностей, необходимо незамедлительно приступить к их исправлению. Обращение в соответствующее БКИ, ответственное за хранение вашей информации, а также в финансовую организацию, предоставившую некорректные данные, станет вашим первым шагом. После подтверждения ошибки, неверные данные будут устранены из вашего кредитного досье, что позволит вам без тревоги снова искать кредитные возможности.

Если ваш кредитный отчет безупречен, но банк все равно отказывает в кредите, следует тщательно проанализировать ситуацию. Первым шагом станет запрос вашего кредитного отчета.