Определение процесса рефинансирования

Рефинансирование займов выступает как заманчивое предложение, активно развиваемое ведущими банковскими структурами, стремящимися увеличить количество добросовестных клиентов. Эта операция может служить способом объединения всего спектра текущих займов в обновлённую кредитную линию. Впрочем, заемщики, известные своим благоразумием и осторожностью, зачастую склонны сомневаться в целесообразности начала новых финансовых мероприятий, особенно если они уже несут финансовую нагрузку по существующим кредитам. Существует общее беспокойство по поводу воздействия рефинансирования на кредитный профиль и риска ухудшения кредитного статуса.

Будьте уверены, рефинансирование кредита не окажет негативного влияния на вашу кредитную дееспособность. Главным фактором, влияющим на вашу кредитную историю, остается своевременное исполнение платежных обязательств. При отсутствии просрочек, перезаключение кредитного договора не повлечет за собой ухудшения вашей банковской оценки.

Заблуждения о рефинансировании

На протяжении долгого времени рефинансирование заволокло туманом мифов и неправды. Часто потребители воспринимают такого рода операции с недоверием, полагая, что банковские учреждения и другие финансовые институты — это скрытая угроза. Разберём подробно, что на самом деле скрывается за процедурой рефинансирования.

Исследуем этот вопрос в деталях.

Неожиданные расходы при рефинансировании

В самом деле, имеются определённые тонкости: в случае рефинансирования ипотеки может потребоваться оплата дополнительной комиссии за оценку недвижимости. Существует опасения касательно наложения штрафов за раннее погашение кредита, но на сегодняшний день такое явление становится всё менее распространённым. Учитывая жёсткую конкуренцию на рынке, ни один банк не стремится создать препятствия для привлечения либо поддержания клиентуры.

В отдельных ситуациях могут действовать ограничения на раннее погашение, к примеру, при систематических погашениях в течение установленного периода. Следует отметить, что штрафы за досрочное погашение противоречат нормам законодательства о потребительском кредитовании. Несмотря на то что ипотека не отнесена к потребительским кредитам напрямую, банки стремятся соблюдать эти законодательные нормы.

Влияние рефинансирования на кредитный рейтинг

Это мнение неверно. Рефинансирование само по себе не вредит кредитной истории. Никакие записи о множественных рефинансированиях не ухудшат ваш рейтинг. Рефинансирование отображается как закрытие старого долга и создание нового с чётким платёжным графиком, при этом важно не допускать задержек в оплате. В то время как реструктуризация может оказать отрицательное влияние, ассоциируясь с изменением условий уже существующего кредита.

Только ипотечные кредиты подвергаются рефинансированию

Это ошибочное представление. Несмотря на то что ипотечное кредитование получает особое внимание, рефинансирование доступно и для других типов кредитов. Например, Райффайзен Банк предоставляет возможность рефинансировать до пяти разных кредитных продуктов, включая кредитные карты, автомобильные кредиты и потребительские кредиты наличными, независимо от того, в каком банке изначально был получен кредит. Возможные ограничения сумм рефинансирования составляют до 2 миллионов рублей, подобные лимиты имеются и в других кредитных организациях.

Отношение банков к рефинансированию

Это заблуждение. Распространено мнение, что банки негативно реагируют на перевод заемщиками своих долгов в другие финансовые учреждения, но это не соответствует действительности. С экономической точки зрения, рефинансирование представляет собой лишь досрочное погашение кредита. Действующее законодательство поддерживает право заемщика на такое погашение, несмотря на то что банки могут задать свои условия.

Недочеты рефинансирования

Верно, рефинансирование может оказаться невыгодным, если срок окончания кредита уже близок, или если процентная переплата значительна. В других случаях рефинансирование может быть выгодной альтернативой.

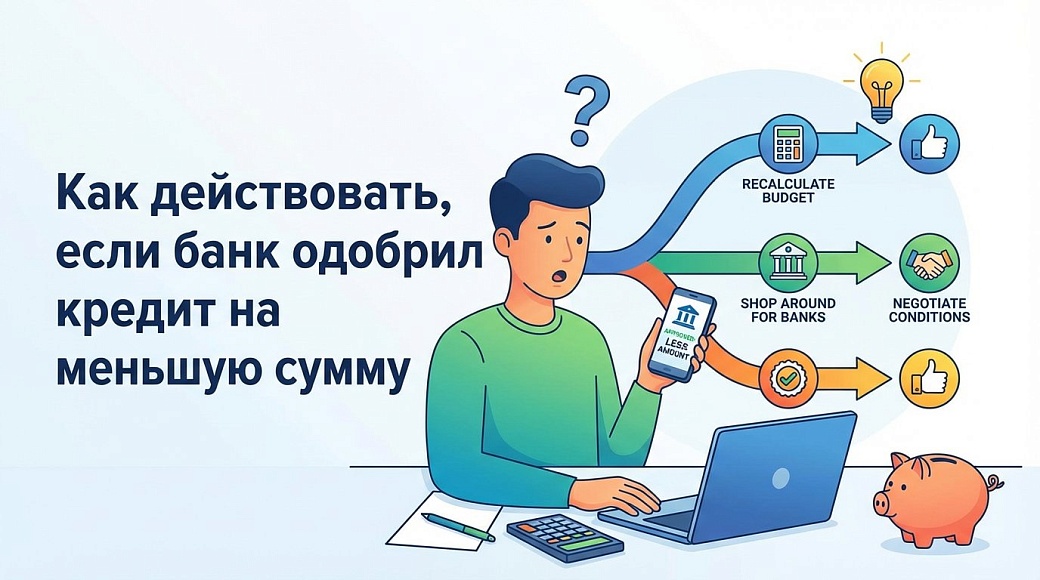

Выбор между рефинансированием и новым займом

Определить лучший вариант не так просто, ведь многое зависит от специфики вашего кредитного соглашения.

Типично для ипотечных кредитов применение аннуитетного метода погашения. Этот подход предполагает, что в начале срока большая часть платежей уходит на уплату процентов, тогда как ближе к концу срока основная часть долга уменьшается интенсивнее. При этом общий размер ежемесячных выплат остаётся стабильным. Например, ежемесячный платеж равен 14 000 рублей:

- Сначала: 10 000 рублей проценты и 4 000 рублей долг.

- Позже: 4 000 рублей проценты и 10 000 рублей основной долг.

С течением времени структура выплат по вашему займу эволюционирует.

Следовательно, анализируя возможность рефинансирования, важно учитывать уже уплаченные проценты и возможные будущие переплаты при смене кредитора.

Пройти бесплатный тест на банкротство

Кредитные карты устроены иначе: основой платежей здесь являются проценты, а оставшийся лимит можно использовать на своё усмотрение. Многие заемщики не стремятся немедленно закрывать долг по кредитным картам, что в долгосрочной перспективе приводит к оплате только начисленных процентов.

Рассмотрим пример займа от Райффайзен Банка с процентной ставкой 5,99%.

- Автокредит. Заем в сумме 2 миллиона рублей под 15% годовых, аннуитетные выплаты: сначала проценты, затем основной долг. Взятие кредита пришлось на начало 2019 года. К декабрю 2021 года уплачено примерно 1 345 000 рублей, остается погасить 2 155 000 рублей. Согласие на рефинансирование по ставке Райффайзен Банка позволит уменьшить остаток платежа до 1 615 000 рублей, сократив месячный платеж с 58 до 44 тыс. рублей.

- Потребительский кредит. Заем на сумму 500 000 рублей под 15% годовых, с ежемесячным платежом около 20 тыс. рублей. За год оплачено примерно 245 000 рублей. Рефинансирование под упомянутую ставку позволит сократить переплату с 480 до 370 тыс. рублей, уменьшив ежемесячный платеж до 15,4 тыс. рублей.

В данных условиях рефинансирование может стать более выгодным вариантом. Специалисты рекомендуют пересмотреть свои выплаты, если новый процент по кредиту уменьшается хотя бы на 2-3 пункта. Разница в 1% может сделать пересмотр условий менее привлекательным.